2024-11-12 来源: 新浪财经

作者:温彬

摘 要

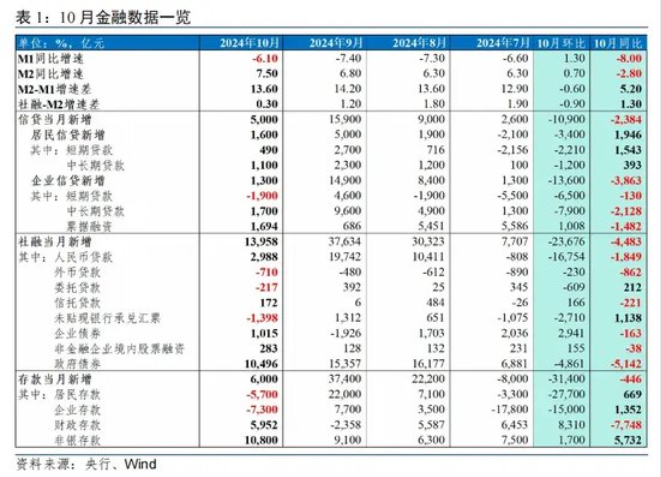

10月信贷、社融分别新增5000亿元、1.40万亿元,高基数下分别同比少增2384、4483亿元,信贷和社融增速均小幅回落。

但伴随一揽子货币、财政、地产和活跃资本市场的稳经济政策持续落地显效,货币活化程度明显提升,居民端信用向好改善,金融数据呈现结构性亮点。10月M2增速继续企稳回升,过去两个月累计升高1.2个百分点;M1增速在连续6个月负增长后首次出现回升,多因素支撑下有望逐步上修。居民贷款同比多增1946亿元,自今年2月以来首次转为同比正增。

后续看,化债落地缓释地方债务风险、腾挪地方发展空间;基建、制造业和地产投资增速有望逐步提升,以旧换新政策和楼市回暖效果延续释放,均将从重点领域和关键环节稳定信用。

同时,支持性的货币政策立场短期内不会改变,货币政策有望继续保持较强力度;发行特别国债支持国有大型银行补充资本、优化税收政策支持房地产市场健康发展、发行地方专项债支持回购存量土地等财政政策也将陆续推出,政策协同效果将进一步显现,在激发实体经济融资需求的同时,也将带动金融机构资金投放能力同步提升。

一、10月人民币贷款同比少增,居民端信用向好改善

10月人民币贷款增加5000亿元,同比少增2384亿元,贷款余额增速8%。前十个月人民币贷款增加16.52万亿元。

9月底以来,“一揽子”稳增长、防风险政策持续出台,率先修正市场预期、提振主体信心,房地产等领域已呈现止跌回稳迹象,但政策的总体显效还需要更长时间,使得需求不足仍成为当前制约信贷增长的因素。同时,9月季末信贷加力投放后,10月作为季初小月会出现信贷投放降速现象。临近年末,银行着手布局明年初开门红工作,也会使得信贷投放节奏季节性放缓。

未来一段时间,随着政策效果陆续显效,经济活动总体企稳、市场活力增强,重点支持领域的信贷需求有望维持在相对高位。

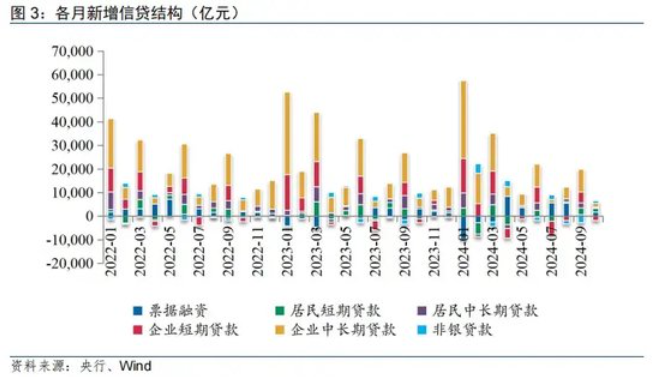

从信贷结构看,对公贷款弱增长,零售贷款投放景气度开始回升,票据支持力度加大。

(一)10月对公贷款弱增长,票据融资支持力度加大

10月企(事)业单位贷款增加1300亿元,高基数下同比少增3863亿元。其中,短期贷款、中长期贷款、票据融资增量分别为-1900、1700、1694亿元,同比分别变动-130、-2128、-1482亿元。

当前我国经济仍处于修复阶段,基建、地产投资等内需相对承压。高频数据显示,10月平均水泥发运率水平为37.5%,仍然低于去年同期的47.4%,建筑业相关融资需求继续低位运行。临近年末,银行启动明年初项目摸底储备工作,对公贷款增长也会季节性放缓。

但同时,10月制造业PMI出现显著改善,会对企业信贷形成一定支撑;10月监管推动设立股票回购增持再贷款,向上市公司和主要股东提供贷款支持其回购股票,这项工具也会边际提升企业信贷投放读数。

从票据看,10月以来票据融资利率持续下行,1M、3M、6M转贴利率月内日均值分别为1.35%、0.37%、0.92%,环比9月分别下行21、104、6bp;临近月末,1M、3M期转贴现报价下限均降至零附近。各银行通过票据融资渠道的支持力度在加大,但也在一定程度上抵补了常规信贷方面的走弱,并有利于中小企业降低成本。

后续看,信贷增量短期内一定程度上会受到地方化债的下拉影响,存量贷款中部分融资平台债务将被偿还或置换。但年内投资增速有望逐步提升,有助于维稳中长期贷款增速。此外,10月新发放企业贷款加权平均利率在3.5%左右,仍处于历史低位,也会激发部分企业的信贷融资需求。

(二)促消费政策加码叠加楼市回暖,居民端信用向好改善

10月住户贷款增加1600亿元,同比多增1946亿元,自今年2月以来首次转为同比正增。其中,居民短贷和中长贷分别增加490、1100亿元,同比分别多增1543、393亿元。

伴随促消费政策加码以及楼市回暖,居民短期和中长期新增贷款都有回升势头,年初以来信贷结构中的“企业强、居民弱”格局也有所改善。

居民短贷方面,10月以旧换新政策效果延续释放,叠加“十一黄金周”大件商品的购买热潮,汽车、家电销售数据延续高增态势。根据乘联分会公布的数据,10月1-27日,乘用车市场零售181.2万辆,较上月同期增长2%。根据产业在线数据,10月前3周,冰箱、洗衣机、彩电市场零售额分别同比增长37.2%、62.5%、26.8%,政策拉动效果尤为显著。同时,10月服务业商务活动指数也从前值49.9%上行至50.1%,也反映服务业景气程度出现一定改善,带动居民短贷明显好转。

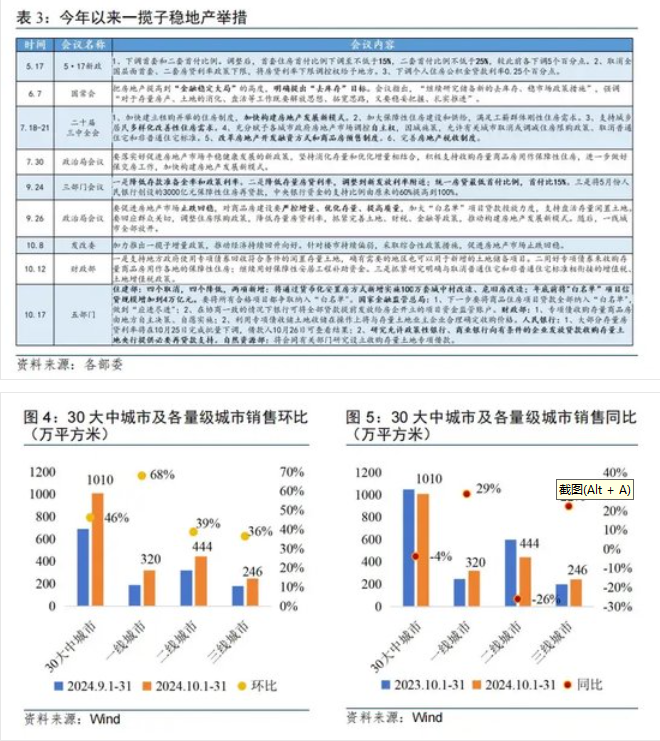

居民中长贷方面,9月底以来的一揽子稳地产政策带动10月房地产交易明显回升。根据住建部数据,10月新建商品房和二手房成交总量同比增长3.9%,是自今年2月以来连续8个月下降后首次实现增长。同时,新发放个人住房贷款利率在3.15%左右,处于历史低位,也带动10月个人住房贷款规模企稳,明显好于前9个月月均减少690亿元的水平,也好于前两年同期的水平。

后续看,短期内地产销售提振、降低存量按揭利率、股市回暖财富效应,叠加消费品以旧换新政策持续推进,多重利好因素共振,有望稳定居民消费信贷需求。长期则依托经济向好下的居民就业收入预期改善以及消费意愿的积极调整。

二、社融增速小幅回落,去年政府债高基数形成扰动

10月新增社融1.40万亿元,高基数下同比减少4483亿元,社融增速小幅回落至7.8%。

前十个月社会融资规模增量累计为27.06万亿元,比上年同期少4.13万亿元,社会融资规模总体平稳增长。

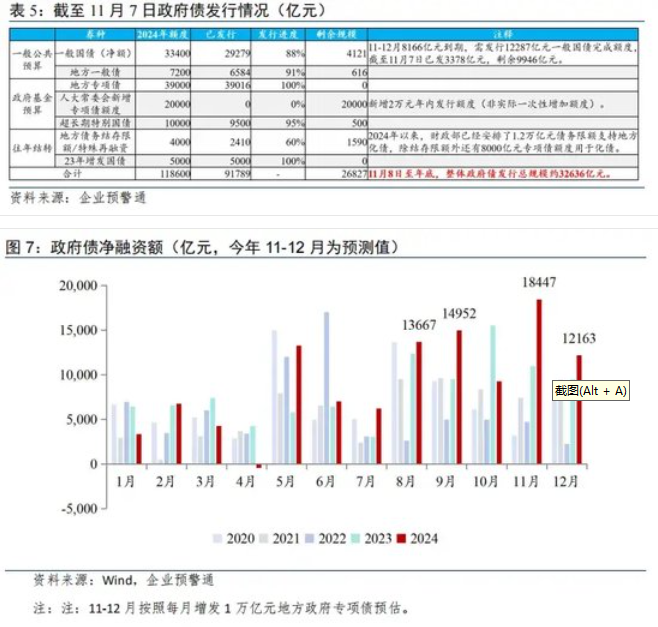

10月政府债净融资1.05万亿元,同比减少5142亿元,为社融的主要下拉因素。10月专项债发行进入尾声,政府债券融资规模环比降幅较大;叠加去年同期有大量的特殊再融资债发行,当月新增逾1万亿元,推高社融基数,对今年同比增速产生扰动。但从绝对量看,10月政府债发行也不低。

10月企业债净融资1015亿元,同比小幅减少163亿元。月内信用债利率波动较大,可能对发行节奏产生干扰。

后续看,随着新一轮12万亿元大规模的化债方案落地,年内或还有2万亿元的新增专项债发行,截至年底整体政府债发行总规模约在3万亿元,还将对社融形成一定支撑。

三、M2、M1增速明显回升,政策效果初步显现

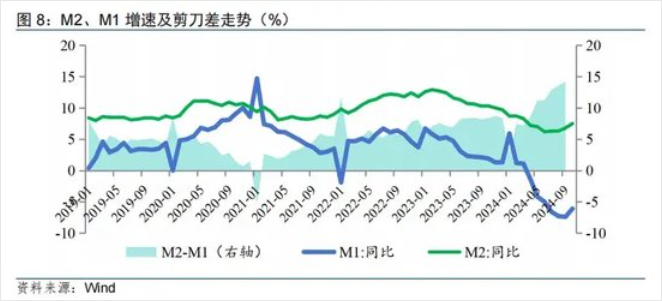

10月末,广义货币(M2)余额同比增长7.5%,比上月末回升0.7个百分点;M1余额同比下降6.1%,比上月末回升1.3个百分点,M1增速在连续6个月负增长后首次出现回升。

M1增速降幅明显收窄,多因素支撑下有望逐步上修。10月M1增速环比明显改善,主要源于以下因素:一是存量购房需求阶段性释放,房地产销售回暖,带动部分居民存款向企业存款转移;二是10月政府债发行强度较8、9月峰值有所下降,且伴随已发债券资金拨付使用,部分财政存款向地方机关单位、企业账户转移,形成阶段性活期资金沉淀;三是去年同期M1基数较低也形成一定支撑。

后续看,伴随稳地产、促消费、保民生等政策“组合拳”逐步落地显效,企业生产经营景气度回升,社会信心改善和投资者风险偏好提升,将有助于提升货币活化程度;同时,伴随地方化债工作持续推进,地方政府陆续偿还上下游企业拖欠款项,财政存款向对公存款转移,城投企业及上下游账面活期资金也有望得到部分留存。

更重要的是,近日公布的央行三季度货政报告提出将加快调整优化M1统计口径,居民活期、支付机构备付金等有望纳入M1统计。M1统计更加完整、科学,将从长期明显改善M1表现,也能更好适应金融市场和金融创新的发展态势。

M2增速继续企稳回升,过去两个月累计升高1.2个百分点。一方面,9月下旬政策面利好驱动资本市场迎来强势反弹,进入10月,市场交投热度不减,股票市场活跃带动证券公司第三方保证金存款增加,进而继续推升M2。同时,随着支持资本市场的两项工具推出落地,商业银行向非银机构的融资增多,增强了金融市场流动性,也对派生增加M2产生直接推动作用。数据显示,10月非银存款新增1.08万亿元,同比多增5732亿元。另一方面,伴随前期已发债券拨付落地,财政支出节奏加快,带动实体经济部门存款同比增多,财政抽水拖累减弱。数据显示,10月政府存款新增5952亿元,同比减少7748亿元。

四、前瞻:政策延续加力,协同效果将继续显现

从金融数据可以看出,伴随一揽子货币、财政、地产和活跃资本市场的稳经济政策持续落地显效,货币活化程度明显提升,居民端信用向好改善,金融数据呈现结构性亮点。

后续看,化债落地缓释地方债务风险、腾挪地方发展空间;伴随财政资金加快支付,将对广义基建投资增速形成有效支撑;特别国债仍在发力期,支持设备更新和制造业增速;白名单扩围和保交楼加速,也有望助力房地产开发投资降幅收窄,这些均将从重点领域和关键环节稳定信用。

同时,支持性的货币政策立场短期内不会改变,货币政策有望继续保持较强力度,为经济增长和高质量发展创造良好的货币金融环境。发行特别国债支持国有大型银行补充资本、优化税收政策支持房地产市场健康发展、发行地方专项债支持回购存量土地等财政政策也将陆续推出,未来政策协同效果将逐步显现,在激发实体经济融资需求的同时,也将带动金融机构资金投放能力同步提升。

(本文作者介绍:民生银行首席经济学家)

责任编辑:张志敏