2024-07-08 来源: 《银行家》2024年第6期

作者:王宇翔 胡妍斌 缪 蛟

导语:2023年中央金融工作会议将绿色金融列为“五篇大文章”之一。ESG投资是绿色金融的重要组成部分。近年来,全球ESG投资成为投资主流,国内的ESG投资起步较晚,但发展迅速。国内银行尤其大型银行都拥有多种牌照,作为绿色金融的主力军,在大力发展绿色信贷、绿色债券的同时,也将重点发展绿色理财、绿色基金等ESG投资业务。

全球ESG投资整体发展趋势

国外ESG投资整体发展趋势

随着全球气候风险意识的不断加强,可持续发展理念日益主流化,海外ESG投资快速发展,呈现出以下几个趋势。

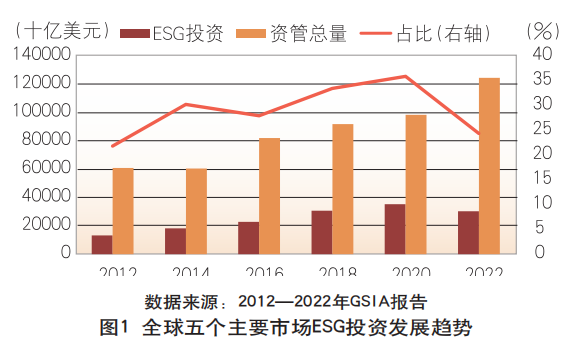

海外市场规模持续增长。据全球可持续投资联盟(GSIA)的统计,截至2022年底,全球五个主要发达经济体(美国、欧盟、加拿大、澳大利亚与新西兰、日本)市场ESG投资规模达到30.3万亿美元,比2012年增长128%,年复合增速达到8.6%;而同期这些经济体整体投资业务规模仅增长104%,年复合增速为7.4%。2022年末,ESG投资占管理资产总规模的24.4%,较2012年提高了约2.6个百分点。如果继续保持此发展趋势,预计到2025年,ESG投资总量将达到38.9万亿美元,占资管总量的比重将达到25.2%(见图1)。

对ESG投资的界定趋严。欧盟在2016年、2020年分别对ESG投资的统计口径进行了修改,2016年,“向主流分析师和基金经理提供ESG研究”被剔除出统计范围;2020年,欧盟出台《可持续金融信息披露条例》,要求提高金融产品的透明度,杜绝“漂绿”行为。在 美国方面,责任投资论坛在最新版《美国责任投资论坛趋势报告》中宣布修订ESG投资统计标准,与欧洲地区 ESG投资统计标准实现统一。部分投资机构也因为未严格遵守ESG政策而受到处罚。2022年,美国证券交易委员会(以下简称“SEC”)对高盛资管未能履行ESG政策和程序的行为处以400万美元罚款;纽约梅隆银行被 指控其某些共同基金在对ESG因素进行审查时出现错误 陈述和遗漏,被SEC罚款150万美元。这也是2022年全 球ESG投资额较2020年出现下降的主要原因之一。

ESG投资的政策风险苗头初步显现。2021年以来,受传统化石能源企业反对及党派竞争等因素影响,美国出现反ESG风潮。在2023年,有14个州已经立法限制在公共投资和采购中考虑ESG因素,对贝莱德、道富等资 管机构应对气候变化的行为开展大量调查,指控其在投资策略中滥用ESG因素等。受此影响,个别美国基金管 理公司宣布退出净零资产管理倡议,一些基金开始避免 在命名上与ESG直接挂钩。

全球参与金融机构数量持续增长。目前,全球ESG领域最具有影响力的机构投资者联盟是“联合国负责任投资原则组织”(UN PRI)。根据其官网披露的数据,2006年签署机构数是86家,截至2023年9月,签署机构数已达5337家,资产管理规模也从2006年的不到10万亿美元发展到了121.3万亿美元。

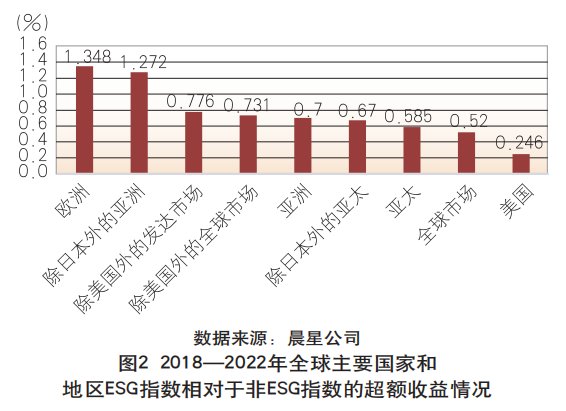

长期看,ESG投资的市场表现优于市场平均水平。ESG投资可以帮助投资者发现好公司,避免踩雷,增加投资收益、降低投资风险。晨星公司的研究显示(见图2),2018—2022年,全球主要地区的ESG指数相对非ESG指数的超额收益均为正。

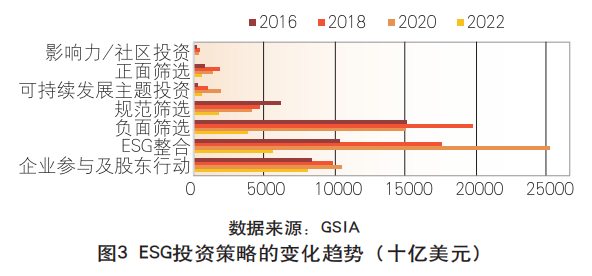

企业参与及股东行动成为最重要的投资策略。根据2012年以来GSIA的报告,在可持续投资的七大投资策略中,ESG整合、负面筛选、股东行动始终排名前三。2020年,ESG整合策略取代负面筛选成为首选方式(见图3),但由于该策略可能存在一定的“洗绿”风险,随着2022年美国ESG投资统计口径调整,纳入统计的ESG整合策略投资金额大幅下降。2022年企业参与及股东行动策略成为最重要的投资策略。

中国ESG投资整体发展趋势

近年来,中国ESG投资呈现以下几点整体发展趋势。

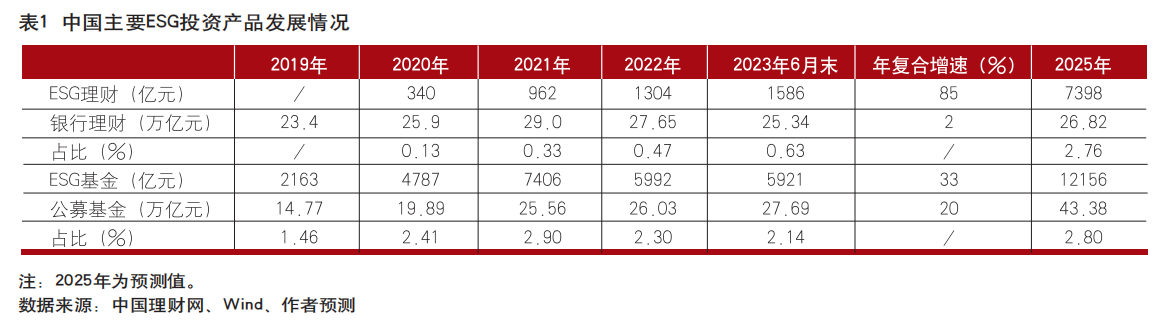

ESG投资正处于起步阶段,发展迅速。近年来,以银行ESG理财和ESG公募基金为代表的ESG投资产品开始起步并快速发展。截至2022年,ESG投资主题产品规模分别为1304亿元、5992亿元,虽占资管总量的比重相对较小,但年复合增速均远高于同期银行理财和公募基金增速(见表1)。随着监管政策支持力度的加大,ESG投资意识的不断增强,预计市场仍将保持快速发展态势。假设保持近年来的复合增速不变,预计到2025年,ESG理财和ESG基金规模将分别达到7398亿元和1.2万亿元,占比将分别上升至2.76%和2.8%。

签署PRI的机构数迅速增长。从2020年开始,中国大陆签署PRI的机构数增长迅速,由2019年末的33家增长到2023年9月139家,增速远超全球平均增速。其中包括中金、平安、太保、工银瑞信、建信基金、华夏理财等机构。

ESG投资收益总体好于市场平均收益。从ESG主题基金收益情况看,以MSCI中国ESG领导者指数为例, 2010—2023年3月末,MSCI中国ESG领导者10/40指数年化收益率5.7%,领先于MSCI中国指数。

国外金融机构ESG投资发展经验

为了更好地促进中国ESG投资发展,解决中国ESG 投资目前发展中遇到的问题,本文研究了国外投资机构的投资实践,这些机构在ESG投资方面取得了积极成效,主要有以下经验可供借鉴。

明确可持续投资目标。主流投资机构都注重可持续投资,把责任投资作为重要的原则。近年来,主要投资机构在责任投资中更加重视实现碳中和目标,并制定了净零投资目标,推动经济向绿色低碳化转型。例如, 2022年,汇丰资管设定净零投资目标,承诺到2050年实现投资组合净零排放。贝莱德在承诺2050年实现投资净零目标的同时,还制定了2030年过渡目标,提出将增加对具有科学转型目标企业的投资,占比从现有的25% 到2030年增长到75%。

在架构和流程方面贯彻落实可持续投资理念。资管机构大多建立了完善的ESG架构、专业的ESG投资决策流程,落实可持续投资理念。以摩根大通为例,在架构方面,集团层面成立了全球资管业务控制委员会,负责监督资管公司的风控状况;2021年,摩根大通资管公司成立可持续投资监督委员会,加强对可持续投资活动的治理;此外,还设立包括ESG数据与研究、可持续投资客户战略、气候研究等工作组。在流程方面,建立专业的ESG整合投资流程,包括四个步骤:投资组向工作组提交ESG整合策略,工作组基于10个指标的流程框架进行评估,可持续投资监督委员会审核,投资组执行。

以降低碳排放为重点调整投资组合。近年来,全球主流资管机构注重绿色低碳领域的投资,通过投资新能源行业,退出高碳行业、支持高碳行业转型,降低投资组合中的碳足迹,助力绿色低碳发展。一是增加风电、太阳能等新能源行业的投资规模。例如,摩根大通在2021年提出,到2030年底前,投资1万亿美元推进可再生能源和创新技术发展。二是明确对高碳行业退出或支持转型的投资策略。2022年,汇丰资管推出一项新政策,逐步退出煤电和动力煤开采。道富资管将绿色转型看作从深棕色到深绿色的一条光谱,通过广泛的数据获取途径和强大的数据分析能力,获得切合实际的投资观点,支持煤炭等高碳行业逐步向低碳转型。

持续推动ESG投资产品创新发展。在推动ESG投资基础产品创新方面,围绕可持续发展融资需求,可持续投资的产品服务,在固定收益类领域积极创新。创新主要有以下方面:一是降低发行成本。例如,可持续发展挂钩债券,对于ESG表现良好的发行人给予利率优惠。绿色资产证券化(ABS),分离企业的主体评级和资产的信用评级,降低绿色企业融资门槛和融资成本。二是提高收益率。例如,结构性绿色债券将债券与股票挂钩,投资者在获得债券固定收益率的同时,可以通过股票指数获得股权投资的额外收益潜力。三是扩大绿色低碳服务领域。例如,气候转型债券为高碳行业向低碳转型提供资金支持。此外,国际主要资管机构通过创新成立ESG基金加大可持续投资。例如,贝莱德在2022年创立50多支全球可持续ETF和指数基金,并在全球范围内推出多项基础设施投资产品,重点关注能源转型和能源安全。

注重以数字化手段赋能ESG投资业务发展。ESG投资需要数据分析等多因素分析作为支持,技术手段是必要条件。国际先进的资管机构充分利用大数据、人工智能(AI)等技术,扩展ESG数据源,建立ESG评价系统,辅助进行科学专业的决策。例如,2020年,贝莱德在已有的阿拉丁投资平台中,增加阿拉丁气候解决方案,融合气候科学、政策情景、资产数据和金融模型, 量化气候风险和机遇,从而得出经气候调整后的估值和风险指标,引导资金投向低碳领域。

国内商业银行集团ESG投资现状与存在的问题

国内商业银行集团ESG投资现状

国内商业银行ESG投资的主要类型是ESG理财、ESG基金、ESG股权投资等,具体来看,呈现以下发展态势。

银行集团ESG理财快速增长。理财子公司是国内商业银行ESG投资的主体,银行ESG理财产品具有以下特点:一是发展速度显著高于同期理财产品。银行ESG从2019年开始起步,当年ESG银行理财产品即突破100亿元。之后ESG理财产品数量和规模快速增长,截至2023 年6月末,ESG理财产品规模近1600亿元,而同期银行理财产品规模仅增长8%,相比之下,银行ESG理财投资成为增长亮点。二是各类理财产品投资标的以债权为主、股权为辅,重点投资标的为绿色债券、绿色ABS 及ESG表现良好的企业债权类资产。三是“双碳”目标下,ESG理财产品主要投资清洁能源、节能环保等政策重点支持领域。如兴银理财于2021年10月推出ESG绿色发展混合类理财产品,侧重于投资清洁能源、环保产业领域的企业股票及债券,募集资金近55亿元。四是ESG 理财产品多为浮动收益净值型的固收类理财产品,业绩表现整体呈现良好发展态势。

银行集团持续布局ESG基金。近年来,银行系基金公司管理资产规模不断扩大,截至2022年末,达到5.2 万亿元,占全部公募基金管理资产规模的比例持续上升,2022年末占比达20.6%。银行系基金在持续发展的同时,不断优化资金配置,引导社会资金投向ESG领域。截至2022年末,银行系基金公司发行的ESG主题基金超过1000只,总计规模近1.7万亿元,占全部ESG主题基金的比例近20%,为投资者提供了多种选择机会, 有力地支持中国绿色产业发展。例如,建信基金于2020 年6月、2022年1月分别推出多款新能源基金,引导资金支持清洁能源发展,助力实现“双碳”目标。

探索发展ESG股权投资。碳中和目标下,ESG股权投资是助力绿色企业尤其是绿色科创型企业发展的重要方式。随着环保技术的发展、行业和市场的扩展,绿色股权投资项目的盈利属性开始显现。银行可以兼顾社会责任和项目盈利,发挥信息优势、长期资本的优势履行社会责任,积极引导和鼓励基金管理人践行绿色投资策略,落实可持续发展理念。国内商业银行在ESG股权投资中开展了一些探索,例如,交行发挥集团综合化经营优势,通过股债结合的方式,积极支持上海氢能源科技企业发展。

国内商业银行ESG投资发展中需要关注的问题

尽管商业银行ESG投资整体发展迅速,但发展中仍面临着现实约束。一是ESG投资与资本市场的发展密切相关,当前我国市场融资仍以间接融资为主,绿色信贷在绿色金融中的占比超过90%,ESG投资发展环境有待进一步完善。二是“绿色”的标准不统一,产品统计口径不同,影响细分行业之间的可比性和规范性。

ESG投资发展中不仅面临着信用风险、市场风险、操作风险等共性风险,还存在一些特有风险。一是“洗绿”风险。2022年,德意志银行和纽约梅隆银行因为投资业务的“洗绿”受到监管机构的处罚。目前国内监管机构对绿色、ESG等主题产品进行检查时,要求相关资产占比达50%以上,虽然尚未有对“洗绿”行为处罚的先例,但未来随着市场发展,对ESG投资的规范将加强。二是流动性风险。目前国内商业银行对于绿色债券等绿色资产以买入持有为主,资产交易量小、流动性低,一旦绿色债券利率提升、价格下跌,将出现流动性风险。

国内商业银行集团ESG投资发展建议

ESG投资作为绿色金融重要的创新发展方向,发展前景广阔。我们应该高度重视ESG投资业务,引导更多资金流向绿色领域,满足企业绿色直接融资的需要,在贯彻落实国家绿色发展战略的同时,推动商业银行自身高质量发展。主要可以从以下几个方面着手。

建立大资管理念,将ESG投资纳入银行集团绿色金融统一发展规划。把握“双碳”目标下巨大的融资需求机遇,发挥集团全牌照优势,全力满足绿色低碳和转型金融领域需求,创新资管产品,在集团系统优先推广, 不断扩大ESG投资规模,提升占比,增强绿色发展底色。集团各子公司找准在ESG投资全产业链中的比较优势,明确目标,制定方案,推动落实,形成打造ESG投资特色的强大合力,提升服务双碳目标的能力和成效。围绕客户绿色融资需求,推动ESG投资与其他绿色金融产品服务协同发展,更好满足客户绿色金融需求,提升银行集团绿色金融的价值创造能力和可持续发展能力。

聚焦核心环节,推动重点领域率先突破。国内ESG 投资现阶段主要以银行理财和公募基金为主,发展潜力巨大。建议将理财子公司、基金子公司作为银行集团打造ESG投资特色的核心,在打造ESG投资特色方面率先突破,带动集团绿色财富管理、绿色投行业务、交易业务、托管业务等协同发展。加强与国内外领先资管机构的交流合作,学习先进经验,适时研究签署PRI的可行性。其他子公司在各自领域,把握市场机遇,积极作为,提高ESG投资的规模和占比。

围绕客户需求,推动ESG投资产品服务创新。要加大ESG投资产品服务创新力度。一是根据客户需求,发展可持续发展挂钩债券,助力企业降低成本,探索绿色信贷证券化等产品,增加ESG投资的标的,完善ESG投资的基础产品。二是参与优化产品组合,发展固收加权益产品、结构性产品,提高ESG投资产品的收益率。三是发展基于个人碳账户的资管产品,吸引个人投资者进入ESG投资领域。充分利用在绿色金融资产、绿色金融创新产品等方面资源,积极支持各子公司ESG投资业务创新发展。

建立激励机制支持ESG投资行稳致远。在ESG投资推广初期,对ESG投资的目标、市场回撤有一定的容忍度,以做大规模,扩大市场影响力为主。要在产品的客户推介、产品宣传和销售方面给予资源支持。对于产品的效益评估,要综合考量ESG投资和其带动的其他绿色金融产品服务,测算综合收益。加强ESG人才队伍建设,提供适当的激励机制,引进、培养、留住人才。

严格落实监管要求,防范“洗绿”风险。国内ESG 投资尚处于启动初期,相关监管政策也在完善中,银行要未雨绸缪,防控“洗绿”风险。一是严格遵守监管法规,在产品命名、宣传、投资文件中落实ESG相关要求。二是在进行ESG投资时,应全面了解企业信息, 借助权威ESG评级机构的专业判断,以降低投资风险。三是建立健全ESG信息披露制度和内部控制机制,确保ESG信息准确和完整,保护投资者权益。

加快建设ES G评价体系赋能业务发展。集团层面加快ESG评价体系建设,将客户ESG评价纳入风险评估及决策体系。理财子公司、基金子公司在开发投资管理系统中,要参考使用集团ESG评价方法和工具, 将其作为投资决策的重要参考,推动ESG整合、负面筛选等策略运用,增强客户识别能力,扩大ESG投资的服务覆盖面。

结语

过去几年,银行集团在ESG投资领域已取得了出色的成绩,成为推动中国绿色经济可持续发展的重要支撑力量。未来,银行集团应继续深化改革,提升投资团队力量,在重点领域、产品创新、激励机制、ESG评价体系等方面不断发力,支持碳排放密集型产业绿色转型、挖掘绿色低碳产业增长潜力,进一步发挥绿色金融对实体经济绿色低碳转型的重要支撑作用。

(本文仅为作者个人观点,与所在单位无关)

(作者单位:交通银行发展研究部,交通银行博士后科研工作站)

责任编辑:张志敏